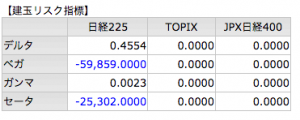

オプションは、権利行使価格とその価格、限月、果てはデルタなどのギリシャ文字が刻々と変化して行きますよね?

どうやって、おさらいしますか?

データを蓄積できる方は良いですね 😄

羨ましいです。

でも本業していると、そんなにできないんです。

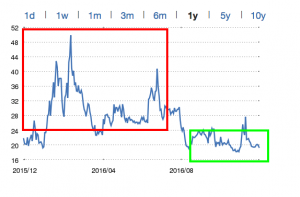

だから、日中の場はあまりみられないとしても、ギリシャ文字を捨てて、四本値ぐらいで復習は十分できるかと。

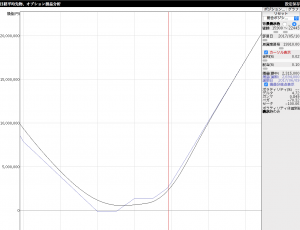

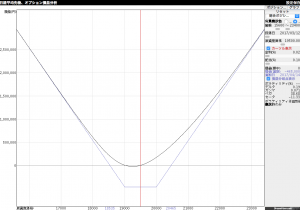

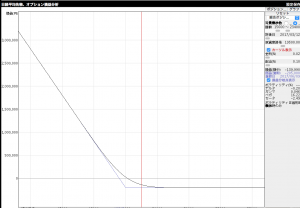

この価格帯を超えたら、〜〜する。〜〜を移動するなどのシュミレーション はできますでしょう?

多少5-10円ブレたって良いんです。日中のザラ場がわからなくても、夜間〜〜だったら始値で〜〜する、でも良いじゃないですか!

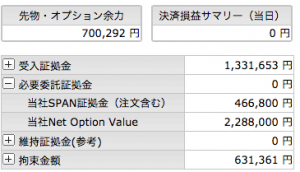

取引できる時間帯が終値だと思って、シュミレーション しています。

その人その人の生活スタイルに合わせて取引できて良いと思うんですね。😄

ですから実際に取引できる時間は昼休みだったり、終了30分前だったりします。

大事なのは、考え方を安定させることだと思うんですね。

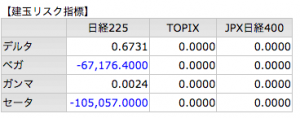

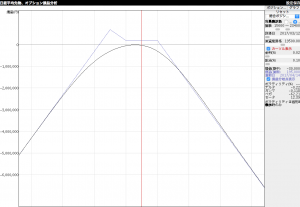

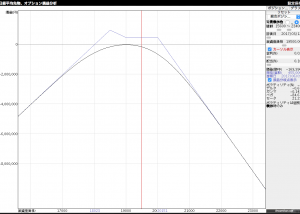

実際にシュミレーション で復習してみると、選ぶ価格帯が同じでも、ヘッジをいれたりいれなかったり、その時の気持ちで、なぜか左右される、、苦笑

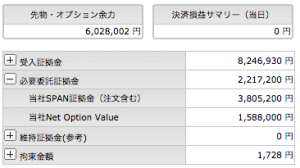

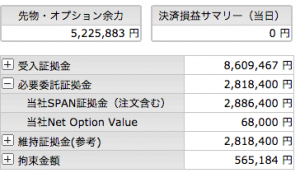

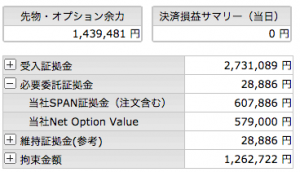

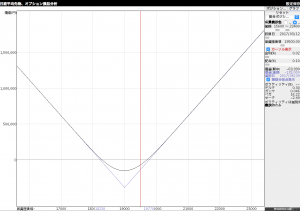

同じ限月を取引しているのに、ある時はマイナス、ある時はプラス、、これは実力じゃないですよね? 同じようなルールで似たような成績を作れないとダメですね。 そういう思いで復習のシュミレーション しています。

今では同じような成績、2-3割ずれることもありますが、まずまず安定してきました。

一応、日中だけの直近と期先のデーターをPDFにしているのは、そういう理由です。年に数日忘れちゃうけど、ごめんなさいです。

どなたか、同じものを取れる人がいたら心強いです。

実際の取引は、もっと成績が良いときもありますし、悪いときもあります。平均してシュミレーション の6割取れれば良いかと思って、自分なりの取引ルール作りをしました。

今日の夜にはリンクは削除します、ご興味のある方はこちらからどうぞ。